一、传统吸烟方式有待改善,电子烟应运而生

传统吸烟方式会导致肺部疾病和心血管疾病,很容易产生“烟瘾”,威胁人类的身心健康。随着人们对健康越来越重视,电子烟因此应运而生。电子烟是一种模仿传统卷烟的电子产品,主要由电芯、雾化器与塑胶部件等部件构成。电子烟主要分为戒烟类和香烟替代品类。其中香烟替代品型产品主要通过雾化等手段,将特制的烟油/烟棒变成蒸汽,供用户吸食,它有着与传统卷烟相近的烟雾、味道和感觉,但其不经过燃烧,焦油、一氧化碳、亚硝酸等有毒物质大幅降低,且不易产生二手烟污染。因此,能更好地满足消费者对健康、环保的需求,且具有电子消费品的新颖、时尚的体验,使其对传统香烟有较好的替代作用。 现代的电子烟是中国人发明的,更早的时候在 1963 年,美国人吉伯特(Gilbert A. Herbert)向美国专利局申请了无烟非烟草香烟的专利,这是最早对香烟进行改革的相关技术之一,当然由于当时控烟力度几乎为零,该产品没有得到任何推广。2003 年,中国药剂师韩力先生发明了真正的现代意义上的电子烟,次年,韩力在国际上首次将这种产品量产并面向中国市场销售。2005 年,如烟科技的电子烟产品开始向海外出口,随后几年,叁龙国际携如烟电子烟开始进入发展快车道,并且出口美国和欧洲。2008-2012 年,美国 FDA 对电子烟的禁令一波三折,最终以FDA 败诉告终,美国电子烟市场被打开也导致了国际烟草巨头向该领域纷纷布局,助推了行业的发展。 电子烟发展史 来源:中商产业研究院 二、电子烟产业链:制造中心在中国,需求中心在欧美 电子烟产业链包括上游原材料供应商、电子烟设计制造商、下游销售企业。欧美日益强劲的需求、国内政策的管制使得电子烟产品呈现制造中心在中国、需求中心在欧美的全球产业链格局。从上游原材料层面,可分为电池原材料供应商(电池、电芯、控制电路)、雾化器原材料供应商(塑料、玻璃、五金、发热电阻)及烟油原材料供应商。中游主要是电子烟的设计制造,可分为专业电子烟制造企业与国际烟草巨头制造部门两类,国产自有品牌市场占比小,国内烟油企业以 OEM/ODM 模式为主,为国外知名品牌进行代工生产。下游经过代理商和经销商输送至零售商,包括知名电子烟品牌商、大型超市、便利店以及药店等,目前电子烟消费市场主要集中在美国、英国等海外国家。随着市场日渐成熟,目前分散的电子烟生产行业未来将走向整合。未来有渠道优势的企业有望凭借稳定的订单资源,主导行业整合,完成电子烟全产业链的布局,包括电芯、烟油、雾化器等部件,并从B2B转向B2C,加强对上下游的掌控力,同时获取更多的产业链利润。 电子烟产业链 资料来源:公开资料 三、全球电子烟市场容量增速惊人,欧美是主要消费市场 由于电子烟行业推陈出新高速发展,烟草巨头相继介入传统烟草的替代品,市场容量增速惊人。电子烟作为一种新兴的产品,在过去十年取得了飞速的发展。据数据统计,2010年全球电子烟市场规模约为4.16亿美元,至2016年市场容量扩大至71亿美元。六年时间内市场容量扩张了17倍,年复合增速高达60.5%。预计电子烟行业将在未来继续保持高增长势头,至2018年行业规模将超百亿美元,期间年复合增速为50%。电子烟的高速增长势必导致对传统烟草的替代。 2010-2018年全球电子烟市场规模情况及预测 数据来源:中商产业研究院 分区域看,当前全球电子烟主要市场在欧美。数据显示,2016年全球电子烟消费前三大市场是美国、英国和意大利,分别占据全球电子烟销售额的43.2%、12.7%和 6.9%。尽管我国生产了全球90%以上的电子烟,产品主要以出口为主,国内电子烟消费仅占全球的6%。 2016 年全球电子烟行业市场分布 数据来源:中商产业研究院 四、国内电子烟市场:出口为主,消费市场基数低、潜力大 国内市场方面,尽管我国生产了全球 90%以上的电子烟,但国内消费市场依然较小。从出口市场看,欧美市场占据了出口份额的83.7%,而仅有6%的产品最终在国内消化。 2010-2018年国内电子烟出口量统计 数据来源:中商产业研究院 消费市场方面,我国2016年电子烟产量为12.1亿支,市场消费规模约32亿元,其中 18 亿元为线上渠道,12亿元为线下电子烟实体店销售,剩余2亿元销售由其他渠道贡献。国家烟草专卖局数据则显示,2016年卷烟行业销售收入为13706亿元,据此测算,我国电子烟市场仅占烟草行业的0.23%。对比欧美市场的渗透率,市场依然有待开发。预计2022年电子烟产量将达47.5亿支。 2013-2018年中国电子烟产量统计 数据来源:中商产业研究院 2016-2022年中国电子烟市场规模统计

2018年中国电子烟行业市场前景研究报告

2022新政年,铂德将如何布局市

2022新政年,铂德将如何布局市 boulder铂德水果茶系列口味

boulder铂德水果茶系列口味 高性价比产品 一体机iluma one

高性价比产品 一体机iluma one 换弹式抽多了索然无味?新宜康

换弹式抽多了索然无味?新宜康 CKS椰汁饭团丁盐烟油体验!清

CKS椰汁饭团丁盐烟油体验!清 吉迩科技、麦克韦尔、悦刻被列

吉迩科技、麦克韦尔、悦刻被列 新宜康SCEPTRE TUBE权杖

新宜康SCEPTRE TUBE权杖 JVE非我烟弹正品多少钱一盒?

JVE非我烟弹正品多少钱一盒? 遭遇进口禁令后菲利普莫里斯将

遭遇进口禁令后菲利普莫里斯将 你见过最小的可注油换弹式设备

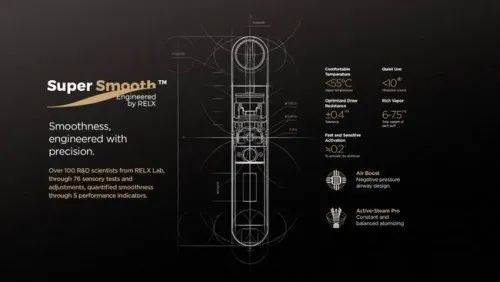

你见过最小的可注油换弹式设备 RELX悦刻电子烟实现品质、体验

RELX悦刻电子烟实现品质、体验 Boulder铂德琥珀新口味|雨后

Boulder铂德琥珀新口味|雨后