事件:

公司发布2014 年三季报,前三季度实现营收16.1 亿元,同比增速28.1%,归属于母公司净利润1.5 亿元,同比增速-5.0%。

1) 其中单三季度实现营收4.8 亿元,同比增速2.1%,实现归属于母公司净利润0.3 亿元,同比增速-45.6%。

点评:

并 表贡献带来营收增长,子公司短期业绩波动致单三季度业绩下滑:在下游烟草行业稳步发展的背景下,我们判断,公司在13 年8 月和14 年1 月分别收购 德美彩印60%股权和金升彩包装100%股权带来的并表贡献是公司营收增长的主要动力,而从少数股东损益科目变化来分析,我们估计子公司与下游客户收入确 认进度延期是单三季度业绩下滑的主要原因,并且在四季度仍有望重新确认,我们预计全年业绩增速将维持在20%左右。

电子烟业务开始扭亏,仍看好电子烟未来发展:公司在前期公告中表示下半年电子烟业务将开始盈利,我们估计净利规模在百万元级别。

1) 出 口方面,根据我们行业调研了解的情况,我们认为,美国部分地区对于电子烟的不利政策以及国外政策变化是国内电子烟生产企业经营短期承压的主要原因,但考虑 到电子烟作为更加环保健康&经济性的产品,以及电子烟占烟草规模仅为1%,因此我们判断,短期行业波动不能改变其向好的长期趋势。

2) 国内方面,公司正积极与中烟展开合作,前期与吉林中烟以及郑州烟草研究院共同研发长白山香烟伴侣,并且先后与泺骐健康、怡荷洋行贸易合作开拓国内市场,未来有望分享国内电子烟巨大的市场空间。

云印刷布局逐步在推进,未来进展值得关注:公司前期期分别公告,拟受让上海电气集团下属的上海申威达机械100%产权、上海紫光机械100%产权以及与上海登闳共同设立子公司,这些都表明公司布局云印刷的逐步推进,未来进展值得关注,并有望形成公司新的增长点。

1) 云 印刷是基于现代通讯、计算机、印刷技术、物流体系建立起来的一种网络印刷服务,是基于云计算商业模式应用的印刷加工、管理、云平台的总称;与传统印刷方式 相比,“云印刷”能够实现个性化定制,如名片、信封信纸、宣传资料,并且可以随时下单、快速交货,比传统的独立开版印刷可以降低成本30%。

上市公司平 台优势为外延发展提供增长动力:公司7 月5 日公告,拟收购下游三家烟标印刷企业和子公司福建泰兴剩余的15%股权,我们认为,这显示出公司外延发展的 战略规划;从行业层面来看,预计下游卷烟产业整合将为上游烟标以及真空镀铝纸行业集中度提升历史机遇,而公司依托上市公司平台,凭借规模优势和人脉资源有 望成为行业整合的受益者,通过外延扩张有望获得持续增长动力。

维持“增持”评级。考虑到本次公开发行方案收购标的资产带来明年的并表贡 献,以及公司积极拓展云印刷和电子烟业务,未来成长有望实现多点开花,我们小幅下调2014-2016 年EPS 0.40,0.53.0.64(原 0.45/0.58/0.70),同比增速22.9%、31.0%、21.3%,分别对应PE 22 倍、17 倍、14 倍,维持“增持”评级。

风险提示:禁烟政策执行力度大幅加强,销售价格大幅下跌

上海绿新:业绩略低预期,云印刷和电子烟业务积极推进

2022新政年,铂德将如何布局市

2022新政年,铂德将如何布局市 boulder铂德水果茶系列口味

boulder铂德水果茶系列口味 高性价比产品 一体机iluma one

高性价比产品 一体机iluma one 换弹式抽多了索然无味?新宜康

换弹式抽多了索然无味?新宜康 CKS椰汁饭团丁盐烟油体验!清

CKS椰汁饭团丁盐烟油体验!清 吉迩科技、麦克韦尔、悦刻被列

吉迩科技、麦克韦尔、悦刻被列 新宜康SCEPTRE TUBE权杖

新宜康SCEPTRE TUBE权杖 JVE非我烟弹正品多少钱一盒?

JVE非我烟弹正品多少钱一盒? 遭遇进口禁令后菲利普莫里斯将

遭遇进口禁令后菲利普莫里斯将 你见过最小的可注油换弹式设备

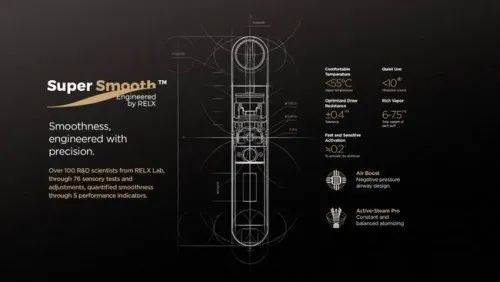

你见过最小的可注油换弹式设备 RELX悦刻电子烟实现品质、体验

RELX悦刻电子烟实现品质、体验 Boulder铂德琥珀新口味|雨后

Boulder铂德琥珀新口味|雨后